O Dólar (US$) vem oscilando de forma negativa frente ao Real (R$), o que tem gerado valorização da moeda brasileira nos últimos dias. Isso gera uma série de questionamentos aos tomadores de decisão. Muitos se perguntam, o que está acontecendo com a taxa de câmbio? A taxa SELIC interfere na entrada de dólar? Existe alguma relação entre o câmbio e a instabilidade internacional (rumores de guerra), principalmente relacionados a Ucrânia, Rússia e OTAN?

O objetivo deste conteúdo é esclarecer o que acontece no atual cenário brasileiro com relação a esse assunto.

Para responder estas perguntas o economista e professor do Curso de Ciências Econômicas da FAHOR, mestre em Economia, Márcio Kalkmann, apresenta uma análise sobre a situação atual relacionada ao Dólar e à moeda brasileira.

“Primeiramente, é preciso ter em mente que a maioria dos países adota, dentro de sua política econômica, uma política cambial cujo objetivo é medir, estabilizar e controlar a relação da moeda nacional com respectivas moedas estrangeiras, geralmente o Dólar. Porém não é fácil ter uma política cambial estável, visto que outras variáveis afetam indiretamente a cotação desta moeda. Desta forma, muitos países adotam a “dirty float“ (flutuação suja).

Um exemplo clássico de uso do instrumento dirty float é a China, que realiza intervenções significativas no Yuan (CNY$). Isso ocorre por inúmeros motivos, principalmente devido a complexidade e o volume do comércio internacional. Dada a interdependência entre países e o tamanho das transações monetárias a nível internacional, cada vez fica mais conveniente os países realizarem esse tipo de intervenção, visando promover maior estabilidade (ou menor instabilidade) aos agentes econômicos que movimentam a economia (a dizer: empresas, famílias e governos) e, desta maneira, atingindo determinadas metas de políticas econômicas. Mesmo com essas interferências no câmbio, por vezes não se consegue tal estabilidade econômica.

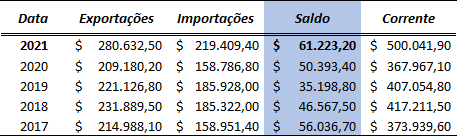

E o Brasil? No caso do Brasil, a entrada de dólares ocorre quando estrangeiros interessados em aplicações financeiras no país aplicam financeiramente em empresas brasileiras, visando lucrar com isso. Também a entrada de dólar ocorre via pagamentos que estrangeiros realizam quando compram produtos nacionais. É importante reforçar que a soma de todas essas entradas de dólar (via especulação, via investimentos ou pagamentos de exportações – principalmente commodities no caso do Brasil) impactam a taxa de câmbio. Ou seja, afetam a relação US$ / R$. Se observarmos o saldo da balança comercial brasileira, percebemos um aumento no montante de dólares que estão entrando atualmente como pagamentos de exportações. Ou seja, o volume de exportações em relação a importações está superavitário. Em 2021 em especial, temos observado uma “alta nos preços das commodities” (agrícolas e minerais) que são pagas em dólares ao Brasil, conforme os dados a seguir:

Tabela 1: Balança comercial Brasileira em bilhões dólares (US$) no Brasil nos últimos 5 anos

Fonte: Criado pelo autor a partir dos dados do Banco Central do Brasil - BACEN (2022)

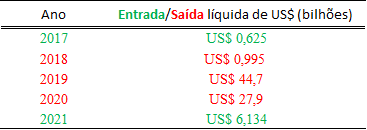

Além do fenômeno da alta nos preços das commodities, é preciso observar a entrada de capital estrangeiro destinados ao desenvolvimento do mercado doméstico. Ou seja, capital dolarizado que entra para empresas geograficamente situadas no Brasil, principalmente as de capital aberto listadas na Bolsa de Valores (B3). Porém, esses investimentos voláteis. São bilhões de bilhões de dólares que entram e saem num mesmo mês e isso também mexe na dinâmica da taxa de câmbio.

É devido a essa volatilidade que o Banco Central (BACEN) tem autonomia para intervir no mercado de contratos cambiais. Os swaps cambiais são usados para a manutenção dos estoques cambiais, que servem como uma proteção à volatilidade cambial. Na realidade, o BACEN, adota um conjunto de medidas específicas de sua política monetária e fiscal, visando assegurar toda essa estabilidade. Só em swaps cambiais foram praticamente 80 bilhões em 2021, mesmo assim o real permanecia desvalorizado frente ao dólar. É por isso que no Brasil possuímos uma política cambial com flutuação suja, ou seja, a relação R$/US$ não é totalmente realizada pelo livre mercado.

Tabela 2: Entrada e saída líquida de bilhões dólares (US$) no Brasil nos últimos 5 anos:

Fonte: Criado pelo autor a partir dos dados do BACEN (2022)

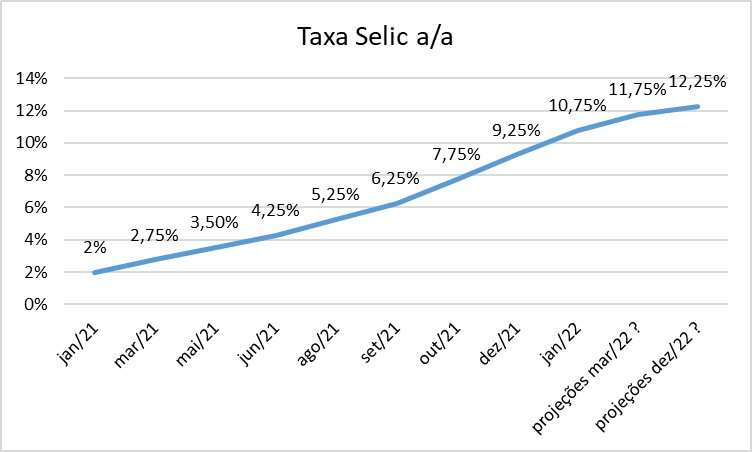

De forma complementar, o Brasil se destaca por atrair capital especulativo justamente por taxas básicas de juros acima de países desenvolvidos e emergentes. Podemos dizer que a partir de março de 2021 o COPOM (Comitê de Política Monetária) iniciou uma corrida contra a inflação, mudando a taxa básica de juros de 2%, para 2,75%. Essa corrida ainda não terminou. Depois desta primeira correção, o COPOM (Comitê de Política Monetária) continuaria a decidir por subidas expressivas na taxa básica de juros a cada 45 dias, chegando aos atuais 10,75% a/a, e com projeções de aumento para 11,75% para mar/22, com algumas instituições projetando 12,25% até dezembro de 2022. Para mais detalhes veja a evolução no gráfico a seguir:

Tabela 3 : Evolução da taxa básica de juros no Brasil nos últimos 12 meses e projeções para 2022:

Fonte: Criado pelo autor a partir dos dados do BACEN (2022)

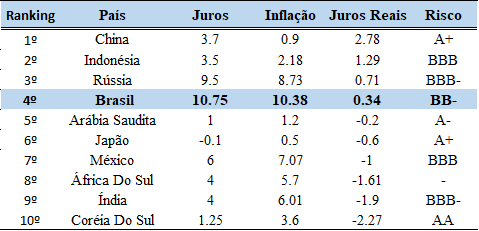

Importante destacar ainda a estimativa que o Brasil, de tempos em tempos, tem assumido a posição de destaque no “pagador de juros reais” no mundo. Essa “caricatura” antiga voltou a atrair dinheiro estrangeiro. Essa característica de pagador de juros insiste em perdurar pois costumeiramente vivemos um drama bem conhecido pelos consumidores brasileiros: a inflação.

A tentativa de baixar a taxa Selic a patamares históricos (para movimentar a economia durante a Pandemia) acelerou o processo inflacionário brasileiro e tivemos que usar uma política monetária restritiva (contracionista), visando ancoragem da taxa de inflação via aumento da taxa de juros, conforme demonstrado no gráfico acima. Essa política monetária contracionista alterou a posição do Brasil no ranking de países que melhor pagam juros e fez o Brasil galgar a 4ª posição no ranking mundial, conforme tabela a seguir:

Tabela 4: Entrada e saída líquida de bilhões dólares (US$) no Brasil nos últimos 5 anos:

Fonte: Adaptado pelo autor a partir do Clube dos Poupadores (2022)

Embora o Brasil tenha um risco considerável, sempre se mostrou um bom pagador. O nível “BB-“ porém deve ser considerado tendo em vista o histórico do fiscal governamental.

Por fim, e não menos importante, o conflito entre OTAN, Rússia e Ucrânia tem gerado uma instabilidade internacional. Aliás, o preço do barril (Brent) já ultrapassou US$100, a maior alta em 7 anos.

Nosso país é contornado por rodovias e a grande parte do escoamento da produção e toda a cadeia de suprimentos é altamente dependente do transporte rodoviário, dependente de combustíveis derivados do Petróleo. Além de grande produtora de Petróleo, a Ucrânia também tem destaque na produção de gás e trigo. Como o petróleo, o trigo e o gás são cotados internacionalmente, uma alta no preço destas commodities se refletem diretamente em aumentos de preços nos combustíveis e na indústria de derivados de trigo. Ou seja, menor poder de compra batendo a porta do brasileiro: inflação. E o resultado dessa perda do poder de compra causa efeitos sobre o faturamento das empresas, número de empregos líquidos gerados, arrecadação, pressionando políticas sociais do Governo. Mesmo que o Brasil não dependa do trigo ucraniano, por exemplo, as importações demandarão maior quantidade de dólar para uma saca de trigo. Os panificados, tão queridos pelos brasileiros, sofrerão alta nos preços.

Por fim, inúmeros são as variáveis que afetam a taxa de câmbio, e, portanto, é normal que ocorram apreciações do dólar em relação ao real e também depreciação em relação ao Real (R$) em determinadas situações. Porém é tudo muito circunstancial, ou seja, no curto prazo as coisas podem mudar. O que afinal nos assusta enquanto tomadores de decisão em empresas e como consumidores? Talvez nem seja só o dólar! Afinal, as bolsas de valores no Brasil e no mundo em queda, o mundo assustado com os conflitos na Ucrânia, a inflação batendo à porta do consumidor, os juros pagos no uso de crédito e financiamentos, quando somados podem ser uma bomba relógio não de uma guerra entre países... pois mais se parece com uma guerra comercial.

Não é de hoje que enfrentamos essa dialética entre fazer ou não uso de política cambial. Não há um consenso entre os economistas em relação ao uso de políticas cambiais protetivas. A “tentativa de um controle cambial” remonta teorias do século passado, anteriores a metade daquele século. Neste cenário visto por muitos como “sistema de mercado opressor’ é que a liberdade de negócios acontece, bem como suas inúmeras estruturas concorrenciais. Se já é tão difícil concentrar esforços para reduzir tributos na máquina pública, (e isso hoje através de toda uma estrutura democrática), mais ainda será controlar o mercado e o volume de recursos financeiros que transitam entre países cotidianamente.

Márcio Kalkmann

Economista

Mestre em Economia

Professor na FAHOR